Kredit Diharapkan Tumbuh Agresif

Kredit Diharapkan Tumbuh Agresif

A

A

A

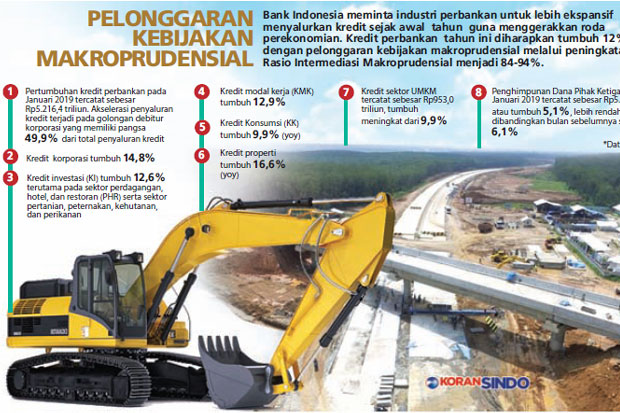

YOGYAKARTA - Bank Indonesia (BI) optimistis tahun ini penyaluran kredit perbankan akan lebih agresif sehingga dapat mendorong pertumbuhan ekonomi Indonesia.

BI pun berharap kredit perbankan bisa tumbuh 12% seiring dengan pelonggaran kebijakan makroprudensial melalui peningkatan Rasio Intermediasi Makroprudensial (RIM) menjadi 84-94% dari 80-92%.

Deputi Direktur Departemen Kebijakan Makroprudensial BI Ita Rulina mengatakan, dengan RIM yang dinaikkan ini, bank sentral ingin memastikan rentang pertumbuhan kredit antara 10-12% atau bisa ke atas. Dengan demikian, BI melonggarkan batasan kehati-hatian dari penyaluran kredit bank.

Adapun kenaikan RIM itu akan berlaku 1 Juli 2019. ”Kita ingin jaga harapannya sejak dari awal tahun. Jadi dengan direlaksasi dari sekarang, bank bisa dari awal tahun untuk ekspansif,” ujar Ita saat pelatihan wartawan Bank Indonesia di Yogyakarta, kemarin.

Dia menuturkan, BI menetapkan kenaikan batasan RIM menjadi 84-94% guna mendukung pembiayaan perbankan bagi dunia usaha. ”Karena sebenarnya tidak mudah juga bank langsung cairkan kredit. Maka dengan dilonggarkannya RIM, kita ingin perkuat sinyal ke perbankan untuk dorong kredit,” ujar Ita.

Sebelumnya RIM ada di rentang 80-92%. Dengan batas atas 92%, ada 51 bank yang melebihi ketentuan RIM atau rentang kehati-hatian dalam menyalurkan kredit. Karena itu, RIM ditingkatkan agar bank lebih leluasa menyalurkan intermediasi.

Sedangkan yang di bawah RIM 80% itu ada 21 bank. Dengan demikian, kata dia, bank juga harus hati-hati dalam mengelola likuiditasnya. Menurut Ita, kondisi likuiditas perbankan cukup memadai namun masih banyak perbankan terlalu hati-hati dalam mengucurkan kredit sehingga ekses likuiditas meningkat.

Likuiditas perbankan sedikit mengalami peningkatan, tercermin dari rasio AL/DPK sebesar 20,25% pada Januari 2019 lebih tinggi dibanding bulan sebelumnya sebesar 19,31%,” ujarnya. Menurut dia, meningkatnya likuiditas tersebut seiring aliran kembali uang kartal pascalibur akhir tahun dan funding surplus di awal tahun sesuai pola musiman.

Di sisi lain, saat ini ada potensi perebutan dana pihak ketiga (DPK) antara bank dan pemerintah. Terlebih pemerintah saat ini sedang gencar menerbitkan surat utang sehingga bisa memengaruhi pertumbuhan DPK perbankan.

Kepala Ekonom BNI Ryan Kiryanto mengungkapkan, ada potensi pemerintah menerbitkan Surat Berharga Negara (SBN) senilai lebih dari Rp800 triliun. SBN itu terbagi dari surat berharga baru yang diterbitkan, yakni sekitar Rp260 triliun serta surat utang jatuh tempo lebih dari Rp400 triliun.

”Ini kan pemerintah sering menerbitkan SBN dengan bunga lebih menarik. Kenapa? Karena pemerintah sedang membutuhkan pembiayaan yang besar dari masyarakat, yakni untuk pembangunan infrastruktur,” kata Ryan pada kesempatan yang sama.

Selain penerbitan SBN, kata dia, saat ini Bursa Saham juga tengah gencar-gencarnya menarik dana masyarakat dengan kemudahan berinvestasi. Karena itu, ungkap Ryan, membuat korporasi mudah mendapatkan pinjaman dana segar melalui penawaran saham perdana (IPO/ initial public offering).

”Pada 2017 saja, perusahaan atau korporasi besar yang mencari dana dari capital market hampir mencapai Rp200 triliun,” ujarnya. Hal tersebut menurut Ryan, mengindikasikan bahwa korporasi tidak menggantungkan dana hanya dari pinjaman perbankan melainkan bisa melalui pasar modal.

Dia menjelaskan, ada beberapa strategi untuk perbankan dalam menghadapi persaingan perebutan DPK.

Pertama, setiap debitur yang memperoleh kredit dari bank wajib 30% menggunakan fasilitas dari bank krediturnya. ”Kalau mendapatkan kredit dari perbankan A, maka harus menggunakan fasilitas kredit perbankan tersebut. Nanti akan ditunjukkan melalui perjanjian kredit atau PK,” ujarnya.

Kedua, kata dia, menggunakan dan mengembangkan digital banking dengan QR code atau layanan digital lainnya seperti LinkAja.

Ketiga, perbankan bisa mengembangkan SCF (supply chain financing), yakni menggarap semua rantai pasok dari kreditur perbankan.

”Jadi, kalau ada nasabah besar menjadi nasabah perbankan A, dia kan pasti punya kontraktor atau vendor-vendor-nya. Terus kita garap kontraktor utamanya, kemudian kita garap subkontraktornya. Jadi, ibaratnya sekali pukul dapatnya banyak,” kata Ryan.

Strategi keempat, ujar dia, perbankan harus memperbanyak kerja sama dengan merchant sehingga semua jalur pembayaran menggunakan perangkat perbankan. ”Baru mereka akan menggunakan EDC yang merek perbankan miliki.

Ini cara antisipasi jangan sampai DPK kita tidak keluar masuk, kita harus cari yang stabil. Yang mudah keluar masuk adalah time deposit. Ini adalah instrumen balancing. Sementara strategi terakhir adalah special rate, tapi ini senjata terakhir,” ujarnya. (Kunthi Fahmar Sandy)

BI pun berharap kredit perbankan bisa tumbuh 12% seiring dengan pelonggaran kebijakan makroprudensial melalui peningkatan Rasio Intermediasi Makroprudensial (RIM) menjadi 84-94% dari 80-92%.

Deputi Direktur Departemen Kebijakan Makroprudensial BI Ita Rulina mengatakan, dengan RIM yang dinaikkan ini, bank sentral ingin memastikan rentang pertumbuhan kredit antara 10-12% atau bisa ke atas. Dengan demikian, BI melonggarkan batasan kehati-hatian dari penyaluran kredit bank.

Adapun kenaikan RIM itu akan berlaku 1 Juli 2019. ”Kita ingin jaga harapannya sejak dari awal tahun. Jadi dengan direlaksasi dari sekarang, bank bisa dari awal tahun untuk ekspansif,” ujar Ita saat pelatihan wartawan Bank Indonesia di Yogyakarta, kemarin.

Dia menuturkan, BI menetapkan kenaikan batasan RIM menjadi 84-94% guna mendukung pembiayaan perbankan bagi dunia usaha. ”Karena sebenarnya tidak mudah juga bank langsung cairkan kredit. Maka dengan dilonggarkannya RIM, kita ingin perkuat sinyal ke perbankan untuk dorong kredit,” ujar Ita.

Sebelumnya RIM ada di rentang 80-92%. Dengan batas atas 92%, ada 51 bank yang melebihi ketentuan RIM atau rentang kehati-hatian dalam menyalurkan kredit. Karena itu, RIM ditingkatkan agar bank lebih leluasa menyalurkan intermediasi.

Sedangkan yang di bawah RIM 80% itu ada 21 bank. Dengan demikian, kata dia, bank juga harus hati-hati dalam mengelola likuiditasnya. Menurut Ita, kondisi likuiditas perbankan cukup memadai namun masih banyak perbankan terlalu hati-hati dalam mengucurkan kredit sehingga ekses likuiditas meningkat.

Likuiditas perbankan sedikit mengalami peningkatan, tercermin dari rasio AL/DPK sebesar 20,25% pada Januari 2019 lebih tinggi dibanding bulan sebelumnya sebesar 19,31%,” ujarnya. Menurut dia, meningkatnya likuiditas tersebut seiring aliran kembali uang kartal pascalibur akhir tahun dan funding surplus di awal tahun sesuai pola musiman.

Di sisi lain, saat ini ada potensi perebutan dana pihak ketiga (DPK) antara bank dan pemerintah. Terlebih pemerintah saat ini sedang gencar menerbitkan surat utang sehingga bisa memengaruhi pertumbuhan DPK perbankan.

Kepala Ekonom BNI Ryan Kiryanto mengungkapkan, ada potensi pemerintah menerbitkan Surat Berharga Negara (SBN) senilai lebih dari Rp800 triliun. SBN itu terbagi dari surat berharga baru yang diterbitkan, yakni sekitar Rp260 triliun serta surat utang jatuh tempo lebih dari Rp400 triliun.

”Ini kan pemerintah sering menerbitkan SBN dengan bunga lebih menarik. Kenapa? Karena pemerintah sedang membutuhkan pembiayaan yang besar dari masyarakat, yakni untuk pembangunan infrastruktur,” kata Ryan pada kesempatan yang sama.

Selain penerbitan SBN, kata dia, saat ini Bursa Saham juga tengah gencar-gencarnya menarik dana masyarakat dengan kemudahan berinvestasi. Karena itu, ungkap Ryan, membuat korporasi mudah mendapatkan pinjaman dana segar melalui penawaran saham perdana (IPO/ initial public offering).

”Pada 2017 saja, perusahaan atau korporasi besar yang mencari dana dari capital market hampir mencapai Rp200 triliun,” ujarnya. Hal tersebut menurut Ryan, mengindikasikan bahwa korporasi tidak menggantungkan dana hanya dari pinjaman perbankan melainkan bisa melalui pasar modal.

Dia menjelaskan, ada beberapa strategi untuk perbankan dalam menghadapi persaingan perebutan DPK.

Pertama, setiap debitur yang memperoleh kredit dari bank wajib 30% menggunakan fasilitas dari bank krediturnya. ”Kalau mendapatkan kredit dari perbankan A, maka harus menggunakan fasilitas kredit perbankan tersebut. Nanti akan ditunjukkan melalui perjanjian kredit atau PK,” ujarnya.

Kedua, kata dia, menggunakan dan mengembangkan digital banking dengan QR code atau layanan digital lainnya seperti LinkAja.

Ketiga, perbankan bisa mengembangkan SCF (supply chain financing), yakni menggarap semua rantai pasok dari kreditur perbankan.

”Jadi, kalau ada nasabah besar menjadi nasabah perbankan A, dia kan pasti punya kontraktor atau vendor-vendor-nya. Terus kita garap kontraktor utamanya, kemudian kita garap subkontraktornya. Jadi, ibaratnya sekali pukul dapatnya banyak,” kata Ryan.

Strategi keempat, ujar dia, perbankan harus memperbanyak kerja sama dengan merchant sehingga semua jalur pembayaran menggunakan perangkat perbankan. ”Baru mereka akan menggunakan EDC yang merek perbankan miliki.

Ini cara antisipasi jangan sampai DPK kita tidak keluar masuk, kita harus cari yang stabil. Yang mudah keluar masuk adalah time deposit. Ini adalah instrumen balancing. Sementara strategi terakhir adalah special rate, tapi ini senjata terakhir,” ujarnya. (Kunthi Fahmar Sandy)

(nfl)